みさなんこんにちは!ファイナンシャルプランニング技能士(FP)のまもるです。

不要な民間保険は解約しよう

今回は不要な保険は解約というテーマで解説していきたいと思います。もしもの時、公的保険だけでは不足な部分を補ってくれるのが民間保険会社です。基本は「相互扶助」つまりみんなでお金を出し合って、病気や怪我でお金が必要になった時に、集めたお金を困った人に与えるのが相互扶助のシステムです

保険販売員は、顧客の利益を考えることもありますが、自分の報酬や販売目標の達成を優先することがあります。

販売員は、特定の保険商品を販売することで得られる報酬やインセンティブを重視することがあり、その結果、顧客にとって最適ではない商品を勧めてしまう場合もあるし、勧める事もあるかもしれません

このため、顧客としては、販売員の提案に依存しすぎづ、自分で十分な情報を集めて、慎重に保険を選ぶことが重要です

保険販売員の方々はとても優しく親身になって商品を薦めてくれますが、本当にその商品が適正な価格なのか?自分に必要なのかを自己判断できる知識が必要です

「保険販売員さんが勧める商品だから」とか「とても優しくて親身になって話くれるから」などそのような感情で保険に加入する必要はありません

自分の立場と保険を販売する人の立場を見極めつつ適正な保険選びをする必要があります

保険販売員のよく使うセリフ

- 「あなたの未来を守るために、今すぐ加入を検討してみませんか?」

- 「大切な家族を守るために、保険は必須です。今すぐご相談ください。」

- 「安心のための第一歩、保険に加入してみませんか?」

- 「未来の不安を解消するために、ぜひご加入をお考えください。」

- 「あなたのライフスタイルに合った保険を見つけましょう。」

- 「万が一に備えるために、保険の加入が大切です。」

- 「あなたの大切な人を守るために、保険に加入しませんか?」

- 「保険はあなたの安心をサポートします。今すぐご相談を!」

保険に加入させるのは保険員自身の利益の為でもある

- 「わたしの未来を守るために、今すぐ加入を検討してみませんか?」

- 「大切なわたしを守るために、保険は必須です。今すぐご相談ください。」

- 「わたしの安心のための第一歩、保険に加入してみませんか?」

- 「わたしが不安を解消するために、ぜひご加入をお考えください。」

- 「わたしのライフスタイルに合った保険を見つけましょう。今すぐお電話を!」

- 「わたしの万が一に備えるために、保険の加入が大切です。お気軽にお問い合わせください。」

- 「わたしの大切な人を守るために、保険に加入しませんか?」

- 「保険はわたしを安心をサポートします。今すぐご相談を!」

保険は「相互扶助」を目的とした商品ですが、販売員も加入させられたら報酬があるシステムです

時には自分の利益を優先してしまう事もよくあります

知人に保険を勧められてるんだけど、最適な保険以外でも勧められる事ってあるのかな?

民間保険は相互扶助とはいえ、販売員も自分の成績や利益を考えてしまうかもしれません。自分に必要な保険は自分で把握する必要があるから勉強していこう!

病気や怪我などに備える民間医療保険。日本人は国民健康保険や社会保険に加入しているのに民間の保険にも加入している方が多いです。

ですが、本当に必要な保険なのか?金額に見合った商品なのか?よくわかりません。

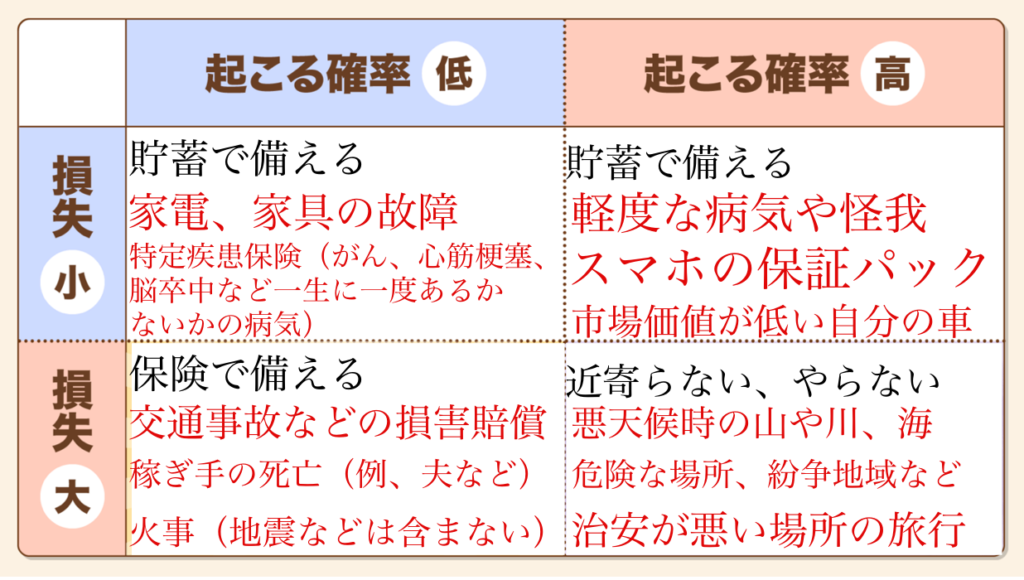

保険は「損失が大きく自分では対処できない事」以外は保険に入る必要はあまりありません

民間の保険で加入した方が良い保険は3つ

✅自動車保険(万が一、事故で死亡または怪我をさせた場合は損害が大きい)

✅火災保険(家が燃えたら大損害)

✅掛け捨ての生命保険(幼い子供が成人するまでに必要な資金分)

基本はこの3つでだけです。

損害が大きい事以外の保険は「入るだけ損をする確率が高い」と思います。

1世帯あたりの月々の民間生命保険料の平均は約3.18万円で、年間では約38.2万円です。

安心するはずの保険が不必要な保険の為に月の家計費を圧迫し、お金の不安原因となっているかもしれません

今回は必要な保険といらない保険を解説していきます。不要な保険を解約できればその分のお金は将来への貯蓄や投資に回せます

まずは民間保険が必要なのか、公的保険(国民皆保険)の内容を確認しましょう

公的保険の良いところ

良いところを簡単に説明すると

✅日本国民はみんな平等な医療制度を受けられて、最低料金で現在1番効果がある医療を受けられます

✅高額療養費制度を全国民が適用されるので医療費の上限が決められている。例えば、100万円を病院から請求されても制度を支えが大体8~9万円くらいで済む

日本はお金持ち、そうでない方も同じ医療制度を受けられます。(平等の原則)

公的保険の制度

- 公的医療保険: 国民皆保険制度の下で、被用者保険、国民健康保険、後期高齢者医療制度などがあり、国民全員が何らかの形で加入しています.

- 介護保険: 40歳以上の人が加入し、介護が必要になった際に介護サービスを受けられる制度です.

- 年金保険: 老齢年金、障害年金、遺族年金などがあり、老後や障害、家族の死亡時に経済的支援を提供します.

- 雇用保険: 失業時に失業給付を支給し、雇用の安定や就職を促進する制度です.

- 労災保険: 業務上の事故や通勤が原因での病気やケガに対して、労働者やその家族に補償を行う保険です.

これらの制度により、公的保険は国民の生活を幅広く支え、安心感を提供する役割を果たしています。

制度を簡単に説明すると

✅子供が生まれたら:出産育児一時金として1児につき42万円が支給されます。双子などの多胎児の場合は、人数分の金額が支給されます

✅児童手当や就学援助制度、お金がなくても教育が受けられる制度

✅失業手当:(雇用保険)リストラや勤めている会社の倒産でお最低3〜6ヶ月は給料の50~80%は保証してくれる

✅労災保険: 業務上の事故や通勤が原因での病気やケガに対して、労働者やその家族に補償を行う保険です

✅年金保険: 老齢年金、障害年金、遺族年金などがあり、老後や障害、家族の死亡時に経済的支援を提供します

✅介護保険: 40歳以上の人が加入し、介護が必要になった際に介護サービスを受けられる制度です

✅死亡一時金: 国民年金保険料を3年以上納めていた人が、老齢基礎年金や障害基礎年金を受け取ることなく亡くなった場合、その遺族に支給されます。ただし、遺族基礎年金を受け取る場合は支給されません

✅葬祭費・埋葬料: 故人が国民健康保険に加入していた場合、葬祭費として3万円から7万円が支給されます。故人が健康保険(社会保険)に加入していた場合は、埋葬料として5万円が支給されます

✅生活保護制度:生活保護制度は、資産や能力を活用してもなお生活に困窮する人々に対し、必要な保護を行い、最低限度の生活を保障します。

以上、国の制度の一部だけでも生まれてから死ぬまで国が色々と助けてくれます

これだけの世界一と言われている国民皆保険に加入すればあとは足りない分のお金は自分で備えるのが良いかと思います

がんになって手術になっても高額療養費制度を使えば5〜9万円位済みます

失業保険や生活保護制度は聞いたことあるけど、国は困った時などには色々な助けてくれる制度があるんだね

そうだね!例えば急に病気や怪我などをして高額な入院費がかかったときや、会社が倒産した時などには国は救済してくれる制度があるよ!特に病気での医療費は不安だよね?そこの所を勉強してみよう

高額療養費制度とは

高額療養費制度は、医療費が高額になった場合の負担を軽減する制度です。

例えば怪我をして手術と入院をして100万円を病院から請求されても最高限度額が国の法律で決まっています。

上の表で計算すると80.100円+(2.670円)=82.670円が上限になります。

例えば100万円の医療費がかかっても、高額医療費制度があるから、大体9万円と別途、病院で配膳される食事や衣服代くらいだね。自分の経験だと医療費ブラス3万円くらいあれば足りるかな

医療費以外で別途料金がかかるサービス

- 差額ベッド代

- 大部屋ではなく、個室または少人数の部屋を希望する場合に発生する費用で、全額自己負担となります。例えば、1人部屋の場合の平均的な差額ベッド代は約8,221円/日です

- 食事代

- 入院中の食事にかかる費用も自己負担です。2018年4月以降、1食あたりの負担額は460円と定められています

- 先進医療の費用

- 厚生労働省が認めた最新の医療技術を使用する場合、その費用は全額自己負担となります。これには数百万に及ぶ高額な治療も含まれることがあります

- 家族の交通費

- 入院中の患者を見舞うために家族が病院に通う際の交通費も自己負担です。これも健康保険は適用されません

- 衣類や日用品

- 入院中に必要となる衣類や日用品の購入費用も考慮する必要があります。これらは保険適用外で全額自己負担となります

- 家事代行サービス

- 入院中に家事が滞る場合、家事代行サービスを利用することで家庭内の負担を軽減することができます。このサービスの費用も自己負担となります

入院時にはこれらの追加料金を考慮し、事前に準備しておくことが重要です

例えば、医療費が高いイメージで民間がん保険などに契約されている方がいますが、誰しもが入っているはずの国民皆保険に加入していれば医療費は人生が破滅するほどかかりません

むしろ、病気などには10万円を貯蓄などで備えて入れば安心ですね

確かに、日本では入院して破産したーなんてあまり聞いたことないね。でも国民皆保険(公的保険)などにはちゃんと加入しておこうね

それでも、がん保険などに入っていないと不安な方に保険の説明をいたします

がん保険、月額3,000円の保険料を30歳から80歳まで支払う場合

- 月額保険料: 3,000円

- 支払期間: 80歳 – 30歳 = 50年間

- 年間保険料: 3,000円 × 12ヶ月 = 36,000円

- 総支払額: 36,000円 × 50年間 = 1,800,000円

したがって、30歳から80歳までの50年間で支払う保険料の合計は1,800,000円です。

高額療養費制度を使えば多くても10万円で済むところ、不安だからの理由で1.800.000円を無駄に保険会社に支払っていることになります。

保険屋さんに「若いうちに保険に入っとけばそれだけ安くてお得」なんて言われたんだけど、高額医療費制度があるなら若いうちから入ったらそんなんじゃない?それにいつがんになるかなんて分からないしさ

そうだね!がんになったら100万円貰るなんて、月々の保険代金を「病気になる方に賭ける」みたいなものです。不幸の宝くじや逆ギャンブルなんて言い方されているのもわかるなあ

では「不要な民間保険」を一覧にしました。ざっと商品名だけでも覚えておきますしょう!

不要な民間保険

☑️終身保険

終身保険は一生涯にわたって保障が続くため、保険料が他の生命保険(例えば定期保険)に比べて割高です。特に、短期間だけ手厚い保障が必要な場合には、終身保険は不向きであるとされています

既存の保障の重複: すでに他の保険商品で十分な保障が確保されている場合、終身保険に新たに加入することで余分な保険料を支払うことになり、無駄になる可能性があります

資産形成の効率性: 終身保険は貯蓄性があるものの、解約返戻金が払込保険料を下回ることがあり、資産形成の手段としては効率的でない場合があります。

特に、インフレが発生すると、受け取る保険金の実質価値が減少するリスクがあります。

☑️養老保険

保険料の高さ: 養老保険は死亡保障と貯蓄性を兼ね備えているため、死亡保障のみの生命保険と比べて毎月の保険料が高めに設定されています。

☑️変額保険

投資リスクの存在: 変額保険は保障と運用が組み合わさった保険商品であり、保険金額が運用実績に応じて変動します。

そのため、価格変動リスク、為替変動リスク、信用リスク、金利変動リスクなどを許容する必要があります。これらのリスクをコントロールできない人には向いていません。

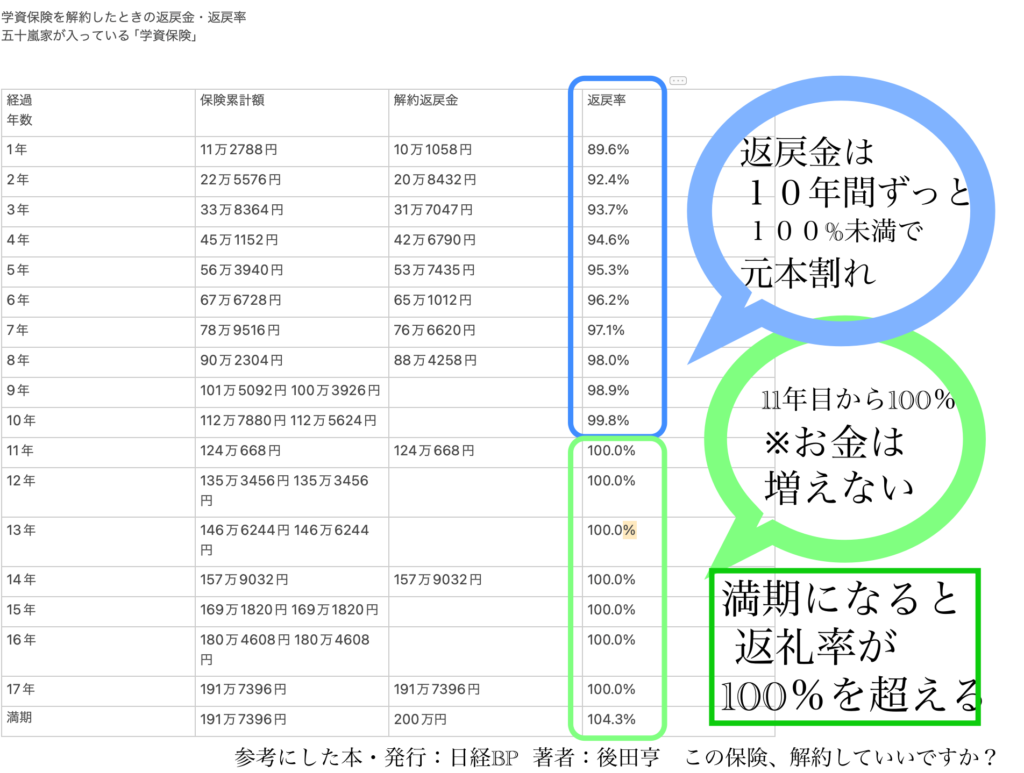

☑️学資保険

返戻率の低下: 学資保険の返戻率が低下しており、保険料に対する受取額がそれほど大きくないため、効率的な資産形成手段とは言えないことがあります

途中解約による元本割れのリスク: 学資保険は途中解約すると元本割れするリスクがあり、急な資金需要に対応しづらいというデメリットがあります

代替手段の存在: 十分な貯蓄がある家庭や、自分で資産運用ができる人にとっては、学資保険以外の方法で教育資金を準備する方が効率的である場合があります

☑️個人年金保険

本割れのリスク: 個人年金保険は途中で解約すると、解約返戻金が払い込んだ保険料の総額を下回る可能性が高いです

特に、加入してから解約するまでの期間が短いほど、戻ってくる金額は少なくなる傾向があります。

保険料の負担: 長期間にわたって保険料を支払う必要があるため、経済状況の変化や他の出費(例えば住宅ローンや教育費)が増えた場合に、保険料の負担が重くなることがあります

流動性の低さ: 個人年金保険は長期的な契約が前提であり、途中で資金を引き出すことが難しいため、突然の高額な支出に備えるのが難しいですし、途中解約すると高い確率で元本割れします。

☑️払い済み保険

保障金額の減少: 払い済み保険に変更すると、保険金額が大幅に減少します。例えば、1,000万円の終身保険を払い済みにすると、保障額が500万円や200万円に減額されることがあります

これにより、必要な保障が不足する可能性があります

解約返戻金の制約: 払い済み保険は、解約返戻金をもとに保障を買い直す仕組みであるため、解約返戻金が少ない場合やゼロの場合は、払い済みに変更できないことがあります。

特約の消滅: 払い済みに変更すると、元の契約に含まれていた特約が消滅します。これにより、特約によって得られていた追加の保障やサービスが受けられなくなります

⇧入ると家計を圧迫します。こんな保険に入らなくても、ほとんどが公的保険と少しのお金(生活防衛資金)でしのげますので、まずは生活に必要な資金3ヶ月〜6ヶ月分の貯蓄をしましょう

そういえば、民間保険てその商品(保険内容)が適正価格なのか分からないで入っていたなあ、もしかしたら、なんとなく不安だから販売員の説明だけで判断している人が多いのでは?

保険の適正価格などはYouTubeなどで説明してくれている人がいるね。薄い保険内容にべらぼうに高い手数料(40%〜80%以上の商品も)積み立て式などは途中解約したら元本割れするし、高額医療費制度があるなら少々の費用は自分で備えよう

もし病気をしても貯蓄がが3〜6ヶ月分あれば備えられますね!

もしも何かあって、収入がなくなっても「生活防衛資金」があれば借金などしなくて済みます

もっと詳しく知りたい方はこちらの記事をご覧ください▼

参考記事:いくらあればいい?生活防衛資金

必要な民間保険

必要な保険もあります。ですが多くの方が不必要または必要以上な金額を保険に加入している方がいます。その中で必要な保険内容は3つ

①火災保険 低確率ではあるが損失は特大。一家の崩壊を招く大きな損害には保険で備える

②車両保険(対物対人のみで自分の車両にはかけない)

③生命保険 貯蓄型ではなく掛け捨ての生命保険(子供がまだ幼い場合に限る)例えば夫が稼ぎ手だとして亡くなった場合収入が途絶えてしまった場合には、子が成人するまでの学費や生活にを賄える金額を保険で備える場合

民間保険は起きてしまったら、自分では支払うことが困難な金額、自分や家族が崩壊してしまうレベルの事にだけ備えましょう。いつがんになるか分からない事には生活防衛費などで備えれば、不要な保険には加入しなくて済みますね!

✅保険はもし起こってしまったら損失が大きい事以外は不要です

①〜③以外の民間保険は基本不要かもしれませんので、よくご自身の今の状態を確認してから民間保険の内容をよく確認してから加入を検討しましょう

怪我や3代疾病は「がん(悪性新生物)、心疾患」、脳血管疾患」などは公的保険で賄いましょう。

民間保険は相互扶助のはず

相互扶助とは、社会や組織の構成員同士が互いに助け合うことを指します。

この概念は、歴史的に共同体内での助け合いを基盤としており、資本主義社会以前の封建制社会や奴隷制社会においても見られました。

相互扶助は、共同体のメンバーが互いに支え合うことで、経済的な安定や生活の保障を図る仕組みとして機能していました。現代では、相互扶助の精神は保険制度などに組み込まれています。

保険は、加入者が少しずつ保険料を出し合い、万が一の事態が発生した際に必要な資金を提供する仕組みです。これにより、一人では負担しきれない大きな金額を集め、互いに支え合うことが可能になります。

ですが、その一方で金融庁から「保険会社は儲けすぎている」と注意喚起されています

相互扶助、保険会社はみんなのお金を預かって(集める)そのうちの誰かが不幸なことがあったら金銭などで助けようというシステムです。ですが「相互扶助なのに儲けすぎているのでは?」と疑問に思う人も多いのも事実ですね

儲ていなけりゃー駅前など一等地にあんなでかいビル建てられるか?販売員の歩合や代理店の手数料など明確に開示してほしーもんだ。保険料の設定と利益内容も複雑だし

儲すぎでは?と質問したら「予測できない大規模な事故や自然災害に備えるためには、一定の利益が必要」や「より良いお客様にサービスの提供ができるよう努力のため」などと言っていましたよ

駅前の一等地に大きな生命保険ビル、企業上場、過大なCMなどお金が有り余っていると見ても良い状態です

ではなぜ保険会社はあんな大きなビルを持てるのか?を考えたら割高な商品と分かるはずです

では、保険の中でも「まだマシな方」と言われる学資保険

さすがに子供の教育費を積立させる保険にはかなり優しい内容です。ですが「かなりマシな方」です。他よりかなりマシな方と言う事を念頭に置いて下の表を見てください。

まずは子供にかかる学費を調べてみました

子供が成人になるまでにかかる費用の平均金額(公立・私立別)

| ライフステージ | 公立 | 私立 |

|---|---|---|

| 未就学児(0~6歳) | 1,043,535円/年 | 1,216,547円/年 |

| 小学校(6~12歳) | 322,310円/年 | 1,528,237円/年 |

| 中学校(12~15歳) | 538,799円/年 | 1,436,353円/年 |

| 高校(15~18歳) | 512,971円/年 | 1,054,444円/年 |

| 大学(18~22歳) | 4,812,000円/4年 | 文系: 6,898,000円/4年 理系: 8,216,000円/4年 |

公立高校まではさほど費用はかかりませんが、お子様が大学入学時には400万円蓄えがないと親としはとても厳しい現状です。一般にお子様の高校〜大学卒業までは「家計を削る時期」と認識してください

そしてお子様が社会人になり親の手下から離れる時は「貯めどきの時期」が来ることになります

ですがここで注意が必要です。民間保険会社の販売員はお子様が小さい時を狙ってターゲットにします。それはなぜか?お子様が教育学費にお金がかかることを知っているので「学資保険」に加入させようとします

学資保険、養老保険、外貨建て保険、終身保険など長期で保険に入られる予定でしたら、「手数料が安いインデックス投資信託」で毎月の積立をしてください

学資保険よりインデックス投資を使用

10年〜15年間、学資保険につみてるならインデックス投資がお勧めです

後田亨さんの本「この保険、解約した方が良いですか?」日経BP出版)の本から引用しました。

もし解約や保険の見直しを検討している方はぜひ後田亨さんの「この保険、解約していいですか?」を読んでください。保険の原理原則を誰でもわかりやすく、相談者(夫婦)と回答者の質問形式で読みやすくわかりやすかったです。

私が保険の本を読んだ中でおすすめする本です。難しい言葉や専門用語を使わず、曖昧な言葉も無いとても素晴らしい内容の本でした。

保険をとにかく解約!ではなく『本当にあなたに必要ですか?」というスタンスでよかったです。

では後田亨さんの本から下の表を参考にさせていただきました。

学資保険を解約したときの返戻金・返戻率を参考に見てみましょう

学資保険を解約したときの返戻金・返戻率(利回り)

この表見たら自分で子供の教育費を積み立てた方が良くない?10年でも途中解約金が発生するし、15年以上ならインデックス投資(S&Pやオルカンなど)した方が倍以上になる確率高いのでは?

そうです!特に手数料の安いネット証券などで自分で毎月積み立てした方が良いです。大体は保険会社も手堅いS&P500やオルカンなどで運営しているので、わざわざ人に高い手数料払ってやってもらう意味ないですね

10年間は預けているだけでしかも途中で解約したら元本割れします。11年過ぎたら元本は帰ってきますが17年まで元本のまま

18年の長い年月で4.3%(元本100万円としたら4万3千円利回り)保険会社に積立てをしても10年以内に解約したら元本割れるリスクもあります

学資保険には保険がついてます。例えば契約者が死亡した際は満額が出るなど「まあ必要ないかな」的な保険が付いています

ですが仮に親が40歳とします。死亡する確率は男性の場合、死亡率は約0.097%、女性は約0.060%です

例えば交通事故に遭う確率や、日常生活での軽微な事故に遭遇する確率よりも低いと言えます

何より18年で4,3%の利回りだと物価インフレに負けてしまします。世界各国のインプレ率は年2〜3%を目標にしています。2023年は国際通貨基金(IMF)のデータによると、平均で6.8%でした。

しかも10年預けても元本割れするような積立に意味があるのか疑問におもいます

学資保険という商品は色々な保険会社が売っていますが内容は大体上の図が基本と思っていただいて大丈だと思います

確率を考えて保険加入を考えよう

例えば、スマートフォンや携帯電話に安心保証パック(月額500円)があります

月500円ですので年間にすると6.000円。年一回、画面割れがあればお得かもしれませんが、そんなに頻繁に保証を使っている人はいるでしょうか

あと3年以内の家電保証の保険を使用した事はあまりないかと思われます

確率も低く損失も小さいリスクに対して保険に加入することは、一般的に推奨されません。このような状況では、保険よりも自己負担や貯蓄で対応する方が効率的です。

- 特定疾病保険の一部

一部の特定疾病保険では、発生確率が低く、治療費も比較的安価な疾病も含まれていることがあります。もし高額な医療費がかかる場合には高額療養費制度があります(下に説明文があります) - 携帯電話保険

スマートフォンの破損や紛失に対する保険。頻度は低く、損失も端末代程度です。よくやってしまうスマホの画面割れ程度なら各地域修理をしてくれる店舗があります。立て込んでなければ即日に修理できる場合も。 - 稼ぎが無いまたは少ない家族への生命保険

家族の死はとても悲しい出来事ではありますが、稼ぎが少ない、もしくは稼ぎが無い子供などに保険を適用させる意味はあまりありません。特に子供が亡くなってしまった場合には経済的に負担が少なくなります。 - 車両保険 自分の車が事故などで修理が必要な場合、よほどの破損ならまだしも軽度な修理程度なら保険料を上げないために適用しない場合が多く見受けられます。特に車は買った時の値段ではなく事故をした時の市場価値から修理の程度によって保険が適用されます。保険に入る前にはご自身の車両価格を調べておきましょう。

加入者の多くは保険の内容をよく理解、把握してない

例えば独身なのに生命保険に加入していたり、若くしてがん保険に将来の不安を煽られて加入した方も多いでしょう。

ですが、日本で1番売れていると言われるがん保険。特に若い世代の方には不必要だと思います。その理由がこちら。

がん保険が不必要な理由 男性30歳〜60歳までの場合

30歳から59歳までにがんになる累積罹患リスクは約7.7%です。つまり、30歳の男性が60歳になるまでにがんと診断される確率は約13人に1人となります。

30年間でがんになる確率7.7%、しかも若いうちに癌と診断される確率はもっと低いです。

そんないつなるかわからない病気に備えるならその金額を貯蓄やインデックス投資にして、もしもの時に補填すれば良いと思うのが私の考えです。

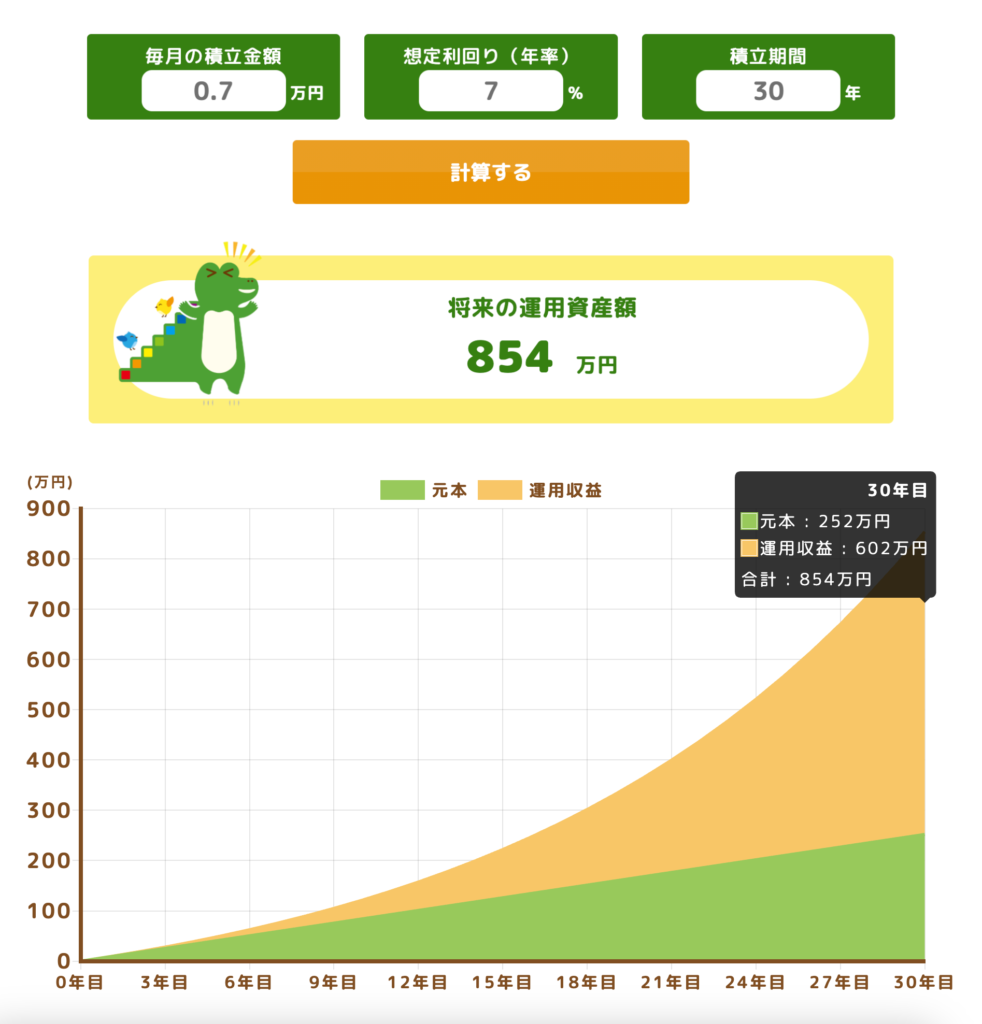

ではがん保険を例にして30年でいくら保険にかかるか計算しましょう。仮に30歳から加入とします。

30歳でがん保険に加入する場合と30歳からインデックス投資を始めた例結果を比べてみましょう。

月7.000円を30年間インデックス投資したら8,540.000円

月7.000円✖️12ヶ月✖️30年=252万円は保険会社に30年で支払う金額。

- 男性: 約5,000円から10,000円

- 女性: 約4,000円から9,000円

平均を出して月7,000円として30年インデックス投資(eMAXIS Slimオールカントリー)利回り7%として金融庁積立シュミレーターを使って計算してみました

複利の効果で、元金252万円が854万円にまで

金融庁投資シュミレーター ◀︎将来の運用金額を算出できます。試してみてください

30歳から投資して51歳時点でも400万円ほど資産があります。この金額なら病気や怪我または急な退職をしても投資資金だけでも1年間位は十分対応できると思います。

がん保険は生命保険会社や契約内容によりますが私の親や友人、生命保険会社の内容から調べた結果がんと診断で100万円 入院1日多くて1万円(10日とする) 手術したら40万としたら。

合計多くて150〜160万円。でしたらまずは10万円を備えをしてもしもに備え、できれば生活費の3ヶ月〜6ヶ月分を貯蓄で備えてインデックス投資をして将来に備えましょう。

さらに病気だけなら公的保険でじゅうぶん

公的医療保険(国民皆保険)で最低限知ってほしいのはこの3つ

①日本の国民は国民皆保険に加入している

②理念は「必要最小限、平等」 最低料金で現時点での最も効果が証明されている医療を受けられる

③自己負担は原則3割(+高額療養費制度がある、簡単に言えば100万円かかっても8〜10万円上限)

日本人が加入している国民皆保険は超超超コスパが良いです。とてもこの制度を民間でやるのは不可能と言われているほど良い制度。どんな事で助けてもらえる制度なのかはよく知っておいた方が良いですね!

国民皆保険制度について電話で問い合わせたい場合、自治体の「市民生活部 保険医療課」や「国保年金課」などの部門に連絡するのが一般的です。

具体的な部門名や連絡先は自治体によって異なりますが、以下のような例があります。

- 海津市: 市民生活部 保険医療課(電話番号: 0584-53-1349)。

- 郡山市: 郡山市役所(電話番号: 024-924-2491)。

- 千葉市: 各区役所 市民総合窓口課 国民健康保険班(例: 中央区 電話 043-221-2131)

部署が分からないなら自治体に電話して、「〜に付いてお聞きしたいのですが」と伝えれば適切な部署に取り次いでくれます

日本には国民皆保険と社会保険の2階建です。社会保険とはサラリーマン(法人会社)の方が入る国の保険制度です。その仕組みを解説します

社会保険とは・・・簡単に言うと会社員が加入している国の制度

社会保険の制度と良い点を表にまとめました。

| 制度 | 概要 | 良い点 |

|---|---|---|

| 健康保険 | 病気やケガの医療費を保障 | – 低い自己負担で医療を受けられる – フリーアクセスで医療機関を選べる – 高額療養費制度で経済的負担を軽減 |

| 厚生年金保険 | 老後の生活や障害時の所得を保障 | – 老後の生活資金を確保できる – 障害年金で働けなくなった際の所得を保障 – 遺族年金で残された家族を支援 |

| 介護保険 | 介護が必要になった際のサービスを提供 | – 必要な介護サービスを受けられる – 家族の介護負担を軽減 – 地域で自立した生活を支援 |

| 雇用保険 | 失業時の生活を保障し、再就職を支援 | – 失業時に失業給付を受けられる – 職業訓練等の再就職支援を受けられる – 育児・介護休業中の所得を保障 |

| 労災保険 | 仕事中の事故や通勤災害を保障 | – 業務上の傷病の医療費を全額カバー – 休業中の所得を補償 – 遺族への年金給付がある |

まだまだ国の良い制度(国民年金や遺族年金)などまだまだありますがまた別の機会で解説します。

上の全てを覚えなくても基本「しかたなく困ったことやかわいそうな事」に該当することが多いです。

もしも何か事故や退職、障害など負ったときに「何か当てはまる制度ありそう」と思ってください。

日本の民間保険には多くの種類がありますが、大きく分けると「生命保険」と「損害保険」に分類されます。それぞれの主な種類について以下に説明します。

民間保険契約内容の項目

- 死亡保険

- 定期保険: 一定期間内に死亡した場合に保険金が支払われる保険。

- 終身保険: 一生涯にわたって保障が続く保険。

- 医療保険

- 定期医療保険: 一定期間内の病気やケガに対する保障。

- 終身医療保険: 一生涯にわたる病気やケガに対する保障。

- がん保険

- がんと診断された場合に給付金が支払われる保険。

- 学資保険

- 子供の教育資金を準備するための保険。

- 個人年金保険

- 老後の生活資金を準備するための保険。

- 介護保険

- 介護が必要になった場合に給付金が支払われる保険。

損害保険

- 自動車保険

- 自動車事故に備える保険。

- 火災保険

- 火災や自然災害による損害に備える保険。

- 地震保険

- 地震による損害に備える保険。

- 旅行保険

- 海外旅行や国内旅行中の事故や病気に備える保険。

- 傷害保険

- 日常生活での事故やケガに備える保険。

- ペット保険

- ペットの病気やケガに備える保険。

東北大震災の時でも7割が一部損と認定されたな!?あれだけの被害でも7割の家が5%の保証しかされなかったってどーゆー事だよ

海水まみれでほぼ住めない状態でも家の基礎が残っていたりしてなかなか大損失と認定されなかったらしいですね。私も一軒一軒見たわけではありませんが、あの被害で一部損7割はどうかなー?と思う

地震保険の保険金支払い基準は、損害の程度によって4つの段階に分かれています。これらは、2017年1月1日以降に契約した場合の基準です。以下にその内容をまとめます。

| 損害の程度 | 保険金支払割合 | 説明 |

|---|---|---|

| 全損 | 100% | 建物または家財が完全に損壊した場合。保険金額の全額が支払われる。 |

| 大半損 | 60% | 建物または家財の時価が60%以上損害を受けた場合。保険金額の60%が支払われる。 |

| 小半損 | 30% | 建物または家財の時価が30%以上損害を受けた場合。保険金額の30%が支払われる。 |

| 一部損 | 5% | 建物または家財の時価が5%以上損害を受けた場合。保険金額の5%が支払われる。 |

このように、地震保険では被害の程度に応じて、事前に定められた割合で保険金が支払われる仕組みになっています。これは、実際の修理費用や再建費用とは異なり、生活再建を目的とした補償となっています

確かに説明は分かりますが、被害者から見れば住めない状態なら大半損くらいと思っても仕方がない。地震保険の場合はよく内容を理解するまで保険会社に画像や事例などで説明を受けてから検討しましょう

私個人的には地震保険は不要なのではと思っています。

実はほとんどの民間保険は不要!自分に必要な民間保険とは?

保険は、万が一のリスクに備えるための大切な手段ですが、すべての保険があなたにとって必要なわけではありません。

不要な保険に加入していることで、無駄な支出が発生しているかもしれません。今回は、不要な保険を解約し、その資金をインデックス投資に回すことで、より効果的に資産を増やす方法について解説します。

日本国民は世界一の国民皆保険に加入している。

医療だけ見てもお金持ちから低所得な方でも同じ医療が受けられる制度です。最低限の医療費で今現在最も効果が認められている医療技術を受けられます。保険の特約にある「先進医療」ですが、それが素晴らしい医療技術とは限りません。

先進医療とは「まだ多くの人に効果があると認定されていない医療」しかも種類も少なくなんの病気にかかった場合に適用されるかわかりにく治療名です。下の図参照。

要はあなたに効果があるかわかりませんが試してみますか?実験的な治療法だと私は思います。

日本の医療制度は、最低料金で今現在効果が最もある治療を原則にしているので、最先端医療は「まだ効果があるか分からない・・」が基本です。保険の特約なので加入できますが私的には不要!

逆に歯の治療は通常料金だと「必要最低限の治療」になります。何かきっかけがあれば歯科医に「もっと費用をかけたらどのような治療になりますか?」と尋ねてみるのも良いですね

歯の治療に関しては、必要最低限の治療を行うことが一般的ですが、患者が支払う金額によって選択できる治療の質や内容が異なる場合があります。以下にその詳細を説明します。

歯の治療方法は必要最低限が基本

お金をかければもっと良い治療ができるかも

- 体に優しい治療: 現代の歯科医療では、「必要最小限の治療(Minimal Intervention Treatment)」という考え方が広がっています。これは、虫歯や歯周病の進行を抑えつつ、できるだけ歯を削らず、残すことを目的としています

- 予防重視: 例えば、初期の虫歯についてはフッ素を塗布することで進行を防ぎ、神経を抜かずに済む方法が取られることもあります。これにより、患者の負担を軽減しつつ、歯の寿命を延ばすことが可能です

- 選択肢の増加: お金をかけることで、より高度な治療や最新の技術を利用した治療が受けられます。例えば、MI治療(最小限の侵襲)では、特別な器具や技術を使用して、より精密に虫歯を削ることが可能です

- 質の高い材料: 自費診療では、高品質な材料や器具が使用されるため、長持ちする治療結果が期待できます。また、痛みや不快感を軽減するための技術も進化しています4。

歯の治療のまとめ

必要最低限の治療は確かに存在しますが、お金をかけることでより良い治療や選択肢が増えることは間違いありません。患者自身のニーズや経済状況に応じて、適切な治療法を選ぶことが重要です。定期的な診察と早期発見・早期治療もまた、健康な口腔環境を保つためには欠かせません。

ちょっと保険の話から歯の治療の話に脱線してしまいましたが、保険の話に戻ります

保険の見直しが必要な理由

- ライフステージの変化

結婚、出産、子供の独立、退職など、ライフステージの変化に伴い、必要な保険も変わります。例えば、子供が独立した後に、子供のための学資保険を続ける必要はありません。 - 重複する保険

同じような保障内容の保険に複数加入している場合、無駄な支出が発生します。例えば、医療保険とガン保険の保障内容が重複している場合、どちらか一方を解約することでコストを削減できます。 - 保険料の負担

高額な保険料が家計を圧迫している場合、不要な保険を解約することで、家計に余裕が生まれます。その分、貯金や投資に回すことも可能です。

不要な保険の見極め方と解約手続き

- 保障内容の確認

現在加入している保険の保障内容を確認し、重複している部分や不要な部分を洗い出します。保険証券や契約書を見直し、具体的な保障内容を把握しましょう。 - ライフプランの見直し

自分や家族のライフプランを見直し、今後のリスクに備えるために本当に必要な保険を考えます。例えば、子供が独立した後に必要な保険は何か、退職後に必要な保険は何かを検討します。 - 専門家への相談

保険の専門家やファイナンシャルプランナーに相談することで、自分にとって本当に必要な保険を見極めることができます。専門家の意見を参考に、無駄な保険を解約する判断を下しましょう。 - 保険会社に連絡

解約を希望する保険会社に連絡し、解約手続きを進めます。解約手続きには、書類の提出や手数料が発生する場合がありますので、事前に確認しておきましょう。

注意:3の専門家に相談ですが多くのファイナンシャルプランナー(FP)が民間保険を勧めて来る時があります。それは保険に加入させないと他に稼ぐことが少ないからです。ご自身の利益のみお考えになって余計な保険に加入しないようにしましょう。

著者みたく、保険の営業で生計を立てていない人に相談しましょう!多くの無料FPは保険へと移行させてようとします。FPだからと言ってあなたの味方とは限りません

重ね重ねになりますが、自分で損失を払えない額の事には保険に加入して、少々の事は貯蓄やインデックス投資で万一に備えが必要です。子供の教育費や老後の蓄え、長い年月ならインデックス投資なら勝率は高いです

インデックス投資の始め方

- 証券口座の開設

インデックス投資を始めるには、まず証券口座を開設する必要があります。ネット証券などで簡単に開設できるので、手続きを進めましょう。 - 証券会社の選び方

ネット証券がおすすめです。その中でも楽天証券か住信SBIネット証券がおすすめです。手数料が業界最安値でありどちらも初心者に優しくわかりやすい画面です。 - 投資信託で何を買えば良いか?

楽天証券、住信SBIネット証券ともに手数料がとても低いeMAXIS Slim 全世界株式(オール・カントリー)か Slim 米国株式(S&P500)のどちらか2択で良いです。オールカントリーは全世界の優良企業に分散投資された詰め合わせパックみたいなインデックス投資信託です。 S&P500はアメリカの優良企業500社に分散された投資信託です。 - NISAやIDECOを活用しよう。

特にNISAで積み立て設定をして毎月積み立てを設定しましょう。インデックス投資は、専門知識がなくても簡単に始められます。市場全体に投資するため、個別株の選定やタイミングを気にする必要がありません。インデックス投資は長期での保有が目的です。毎月コツコツと積み立てをしてあとは「ほったらかし」にするのが良い方針です。

これからインフレの時代が来るかもしれません。給料は変わらず物価だけ上がってはお金に困ってくるはずです。子供の教育資金、老後資金などなど備えをしておけばお金の不安も解消されるはずです

インフラなどで困らないために投資を始めよう!参考に⇨投資の世界へ第一歩、インデックス投資

まとめ

不要な保険を解約し、保険にかかるお金が家計を圧迫している事が多いです。多くの民間保険商品は手数料が40%〜80%を取られています。

「それは言い過ぎでしょ」と思うと思いますが事実です。積み立てなのに10年以内に解約したら元金のも20%が返ってこない。薄い保証内容で高額な手数料の積み立て保険。

保険販売員はゴミみたいな保険商品を綺麗な包装紙で隠し言葉巧みに不安を煽りあなたのお金を笑顔で奪っていきます。

私は多くの日本人が富裕層(5千万円以上)に慣れないのは保険の仕組みによる家計圧迫が原因だと思っています。

その資金を長期インデックス投資(年利回り7%)運用に回すことで、家計に余裕が生まれ、資産を効果的に増やすことができます。保険の見直しとインデックス投資の導入を通じて、より安定した将来を築きましょう。これを機に、あなたも保険の見直しとインデックス投資を始めてみてはいかがでしょうか? このブログ記事が、読者にとって有益でわかりやすい内容となることを願っています。

コメント