「いくらあれば仕事や辞め、リタイアできるのか?」──これは多くの人が抱く疑問です。

今回は、資産3,000万円を持つ53歳の方がリタイアした場合を想定し、

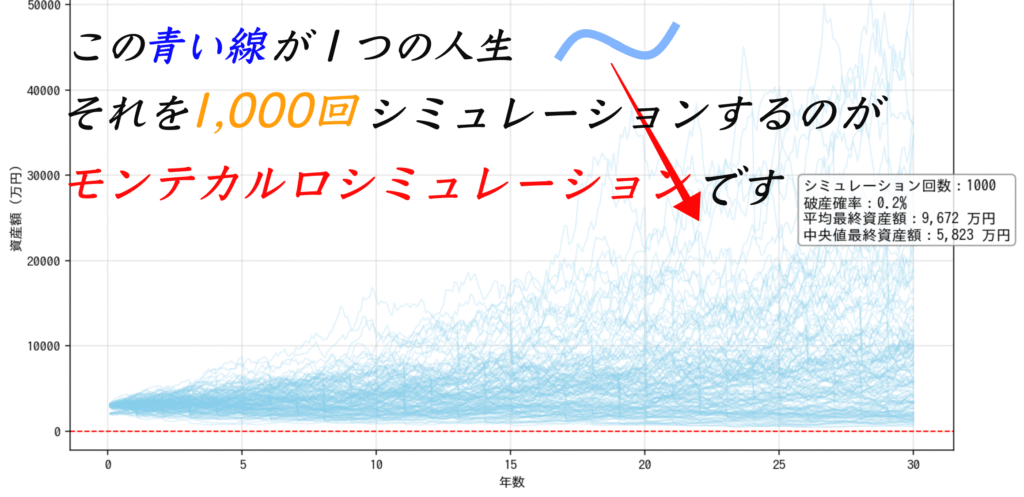

生活費や収入、投資リターンなど現実的な条件を反映させてモンテカルロシミュレーションを行いました。

モンテカルロシミュレーションとは?

「将来の不確実な結果を、ランダムな試行を大量に繰り返して予測する方法」**です

かんたんに言うと、「未来の資産の動きを、サイコロを振るように何度もシミュレーションしてみる方法」です。

たくさん資産がある人なら投資は必要ないかもしれません。

ですが、多くの人にとっては、60歳前にアーリーリタイアするには、残った資産を少しでも運用して増やすことが欠かせません。

アーリーリタイアとは❓

一般的な定年(60〜65歳)よりも早く仕事を辞めて、生活を始めることです。

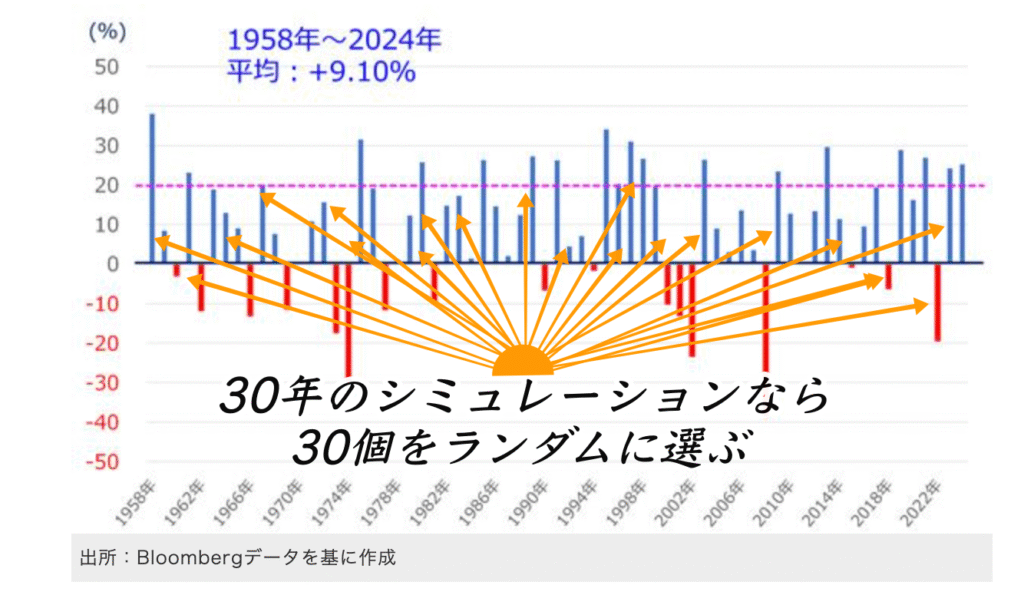

投資の世界では、毎年のリターン(増え方)が一定ではなく、良い年もあれば悪い年もあります。

そこで、過去のデータや想定の数字をもとに、「もし今年は+8%、来年は−5%…」といったパターンを何千回もランダムに試します。

その年代のリターンを30個選んでシミュレーションする作業を1000回する。ようは、自分の人生を1000回見ることができる!

その結果、お金が足りなくなる確率や、逆に余裕がある確率がわかります。

つまり、「一度きりの予測」ではなく、いろんな可能性を試して、その中での成功率を見られるのが特徴です。

モンテカルロシミュレーションも、この「サイコロの出目のようにランダムな出来事を何度も試す」という考え方と似ています。

3つとも「1」が出る確率

- 確率:1/6 × 1/6 × 1/6 = 1/216(約0.46%)

- 投資例え:「最高の年が3年連続で来る確率」 → 例えば暴落が3年続くようなシナリオ。滅多にないけれど、ゼロではない。

全部バラバラの目が出る確率

- 確率:約72%(実際は 6×5×4 / 6³ = 120/216)

- 投資例え:「普通の年・良い年・悪い年が入り混じるケース」 → 大半の現実はこのパターン。

💡つまり、

「サイコロを1回だけ振って未来を予測するのは危険。

1000回振れば“運の偏り”も含めた未来の全体像が見える」

ということです。

最近、Youtubeで「3,000万円でリタイアしてみた」的な動画よく見るね

うん、最初は「ちょっと心配💦」と思って見ていたけど、こうしてシミュレーションや動画主の生活を見ていたら、「贅沢しなければリタイアできる」金額だったんだね!

きっと、彼らもシミュレーションをして「いける!」と思って実行したかもね!

3.000万円で完全リタイアできる?

では、3000万円で完全リタイアの条件を見てみましょう!

📊 シミュレーション条件(今回のコード)

- 開始年齢:53歳

- 終了年齢:83歳(30年間)

- 初期資産

- 特定口座:1,660万円 (NISA枠が空いたら売却)

- NISA:1,000万円 (満額まで特定口座を売却する)

- iDeCo:40万円 (52~60歳まで継続予定)

- 現金:300万円 (生活防衛資金)

- 年間生活費

- 初年度:25万円/月 × 12ヶ月 = 300万円

- インフレ率:1.5%/年

- 取り崩し順序:特定口座 → NISA → iDeCo

生活費が月25万円は無理!と思った方。パートナーが10万円を家計に入れてくれたら?1人では無理でも協力すれば月に35万円。これは生活費としては決して低い金額ではないですね!

- 年間収入

- 53〜60歳:0円(収入なし)

- 65歳以降:年金14万円/月 × 12ヶ月 = 168万円

今回は全くの無収入でのシミュレーション。もし年金額が14万円より低かったら、53歳から、毎月2万円稼げれば年金が少なくてもカバーできるね!

- 積立

- 53〜60歳に iDeCo 年28万円(2.3万円/月)

これもNISA同様に「退職所得控除」を使えば満期になった時に税金は減額または免除されます。ここでは詳しく説明すると長くなるから割愛しますが、まぁほぼ大丈夫でしょう!

え?仕事してないのに「退職所得控除」が利用できるのかって?

ポイントは「仕事をしているかどうか」ではなく、

「iDeCoを何年積み立てたか」で控除額が決まるということです。

- 投資リターン条件

- 平均年率リターン:7%

- 年間標準偏差(ボラティリティ):15%

- 暴落確率:8%/年

- 暴落時下落率:-35%

まぁ、順当なリターン条件やな。つまり8%の確率で暴落-35%に当たってしまうシミュレーション設定や。中間の-16~34%はこのシミュレーションでは設定に入っていない

通常時は+15%〜マイナス15%の抽選になっているんやで

- 現金バッファ運用ルール

- 生活費1年分を現金で確保

- プラス運用年のみ特定口座から最大5%を現金へ補充

暴落対策として、あらかじめ現金を準備しておきましょう。

相場が大きく下がった年は、その現金で生活費をまかない、資産の取り崩しを避けることが大切です。

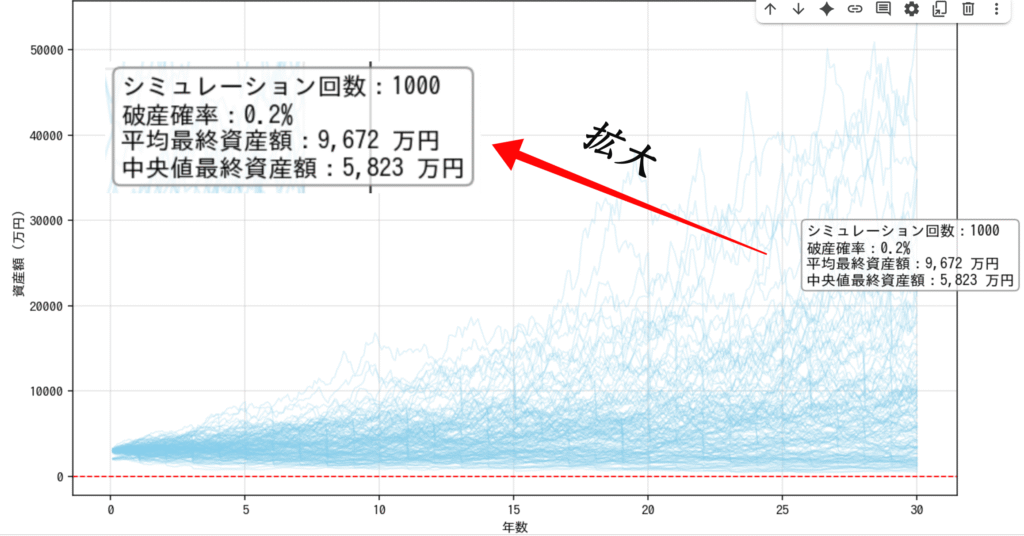

- シミュレーション回数:1,000回

投資シミュレーションでは、500〜5000回くらいがよく使われるんだけど、今回は1000回

1000回は「精度」と「処理時間」のバランスが良いため、実務や研究でもよく採用される数字よ

結果

シミュレーション見てからリタイア余裕でした・・・

下の表を見ると破産確率0.2%㊗️ 83歳の時の平均資産が、5,823万円。これなら余裕ですね!

まず、青い線は「1本=1つの未来」資産の増減のパターン。今回のシミュレーションでは1000本。つまり1000回の人生シミュレーションした事になるよ!

破産率(このグラフでは0.2%)とは「資産が途中で尽きる可能性」の事だよね!平均最終資産額と、中央値最終資産額とは?

平均最終資産額 9,672万円:全パターンの平均ゴールで、

中央値最終資産額 5,823万円:ちょうど真ん中のゴール額

そして結果は・・・🛡️ 破産確率 0.2%

(1000回シミュレーション中、破産はたったの2回)🎊

🏆 破産確率を0.2%に抑えた要因ランキング

👑 第1位|取り崩し額のコントロール

資産規模に対して無理のない生活費設定+インフレ調整で、長期的に資産を減らしすぎない仕組みを作れた。

🥇 第2位|現金バッファ+暴落時対応ルール

暴落時に生活費1年分の現金を確保し、運用資産を売らずにやり過ごす仕組みが損失拡大を防いだ。

🥈 第3位|初期資産額が十分(3,000万円)

序盤から運用の元手が大きく、複利効果とリターンの安定化に寄与。

🥉 第4位|想定リターンが高め(平均7%)

長期運用の期待値がプラスに大きく傾いており、資産成長の確率を押し上げた。

🎖️ 第5位|長寿リスクを含めても余裕のある設計

30年以上の試算でも中央値で5,800万円以上残る設定で、計画全体の安心感を高めた。

まとめ

- 資産3,000万円でも、53歳からなら完全リタイアできる (破産0.2%)

- あまり、贅沢はできないかもしれない

- モンテカルロシミュレーションを使えば「確率で見る未来」がわかる

- もし、月の収入が3万円でもあればもっと余裕な生活ができる

- 元気なうちに人生を楽しめる😀

お金があっても体はボロボロ、元気だけどお金はない。これでは老後を楽しめませんね😅

「お金も余裕があって心身ともに健康な老後を送りたい

辛かった人生、最後くらい「お金の不安」のない老後を楽しみたいですね!

以上です。このブログが少しでも参考になって他の記事も読んでくれたら嬉しいです。

このブログを読んでいただけた方には「お金の苦労」がなくなれば良いなと思っています。

では次の記事でお会いしましょう!

💡 今後もこういった「現実的なリタイア設計」を検証していきます。

次は「2000万円でサイドファイア」を検証したいと思います

🐡の記事が「参考になった🎣」「また読みたい🐟」と思ってくれた方は、

⬇️ポチッと応援よろしくお願いします!🐠

あなたにお薦めな記事

【必見】新NISAに1800万円投資したら老後はどうなる?非課税運用の実力とは

コメント