初めまして。FP技能士のまもるです!

常に不安な気持ち、ストレス。常に持っていることかと思います

人間関係が不安?健康が心配?老後が怖い?

──でも正直、お金があれば、だいたい解決しませんか?

このブログは、「お金の不安を消すこと」がテーマです。

知らなかったから損してた。そんなことを一つずつなくしていきます。

節約・資産づくり・日常のちょっとした工夫まで、

気づけば「お金のストレス」が減ってる。そんなブログを目指してます!

| 状態 | お金がないと… | お金があると… |

|---|---|---|

| 消費 | 何を買うにも悩む、「必要かな…」 | 必要なものに迷わず投資(健康・教育・趣味) |

| 健康 | 病院・歯医者を後回し、悪化してさらに出費 | 早めに受診、予防にもお金をかけられる |

| 急な出費 | パニック、借金やリボ払いに頼りがち | 冷静に対応、予備費・保険でカバーできる |

| 働き方 | 嫌な職場でも我慢、「辞められない」 | 自分で働き方を選べる(転職・副業・起業) |

| 人間関係 | 無理な付き合いも断れない、依存気味 | 「行かない」「断る」自由がある |

| 将来 | 老後・教育費など将来のことを考えると不安 | 将来を設計できる(計画・準備が可能) |

| 精神状態 | 常に不安、他人と比べて落ち込むことが多い | 余裕があり、自分を大切にできる |

| 自由・選択肢 | 「これしかない」から選ぶ人生 | 「どう生きたいか」で選べる人生 |

このブログでは、「お金の悩みが少しでも減れば」という思いを込めて、

楽しく・誰でもできる家計管理や資産形成(お金の増やし方)をわかりやすく解説していきます。

簡単に自己紹介いたします

私は三兄弟の末っ子。

何も学ばないまま、社会人になってしまいました。

学校でも勉強しなかった私が、当然のように知らなかったのが

資産形成・社会制度・金融知識……つまり、「お金の基礎」です。

30代後半、気づけば破産寸前

色々あってマンションを購入していたのですが、

福利制度の良い会社を退職してから、転落の道を転げ落ちました。

もちろん、仕事はサボらず、毎日真面目に働いていました。

でも──「社会のルール」「お金のしくみ」を知らなかった私は、

転職後の住民税や固定資産税などを甘く見てしまい、

気づけば借金は500万円近くに。

「このままではヤバい…」

そう思って、お金の勉強を始め、

国への借金も少しずつ返済していきました。

あれから数年、

今では借金もすべて返済し、資産もそれなりに築けました。

そして思うのです。

「あのとき、お金の本質を知っていれば…」

「何を学ぶべきか、誰か教えてくれたら…」

このブログは、

過去の自分のように“お金で苦しむ人”を一人でも減らしたい、

そんな思いから始めました。

家計簿をつけたことがない方、

何から始めればいいか分からない方でも、

できる限りやさしく、具体的に解説していきます。

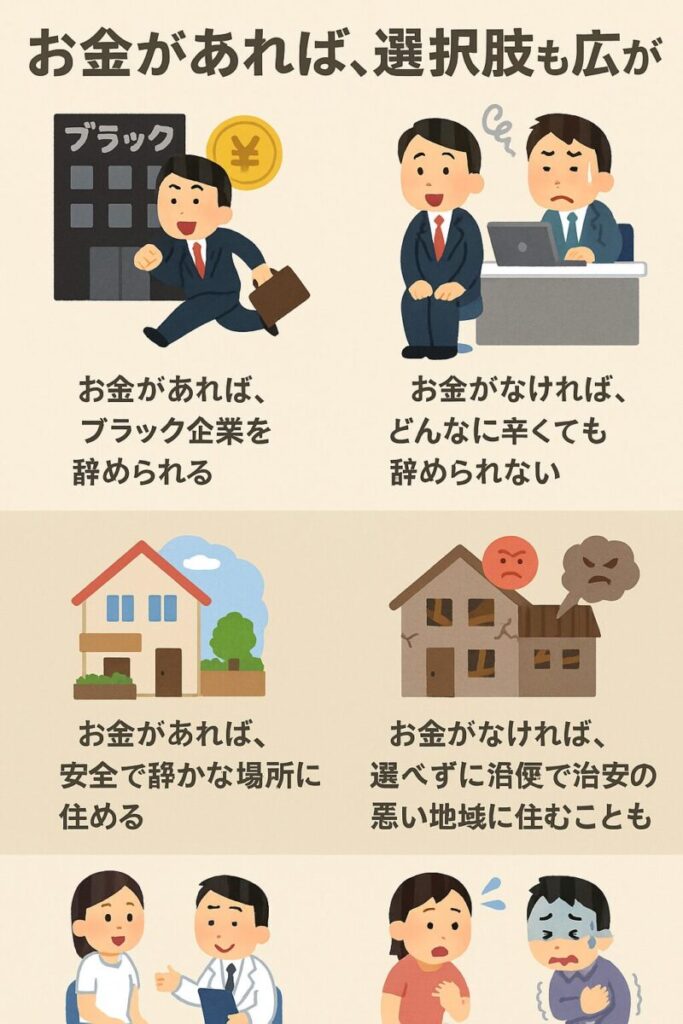

お金がないと、人生の選択肢はどんどん減っていきます。

自由も、笑顔も、どこかで制限されてしまう。

普段は穏やかな人でも、

お金の不安があると仕事や家庭でイライラしがちに。

お金のために我慢し、嫌な人に気を遣って働く日々……。

でも、お金があれば、

仕事を辞めることも、選ぶこともできる。

苦手な人とは距離を置くこともできるんです。

お金がないと、人生の選択肢はどんどん減っていきます。

お金があれば、安い食事もできて豪華な食事も楽しめます。

お金があれば、旅行に行けますが、お金がなければまずお金を貯めなければいけません。

たまに、「俺は貧乏でも幸せならいい」という方いますがどうせなら「お金持ち」の方が良いですね!

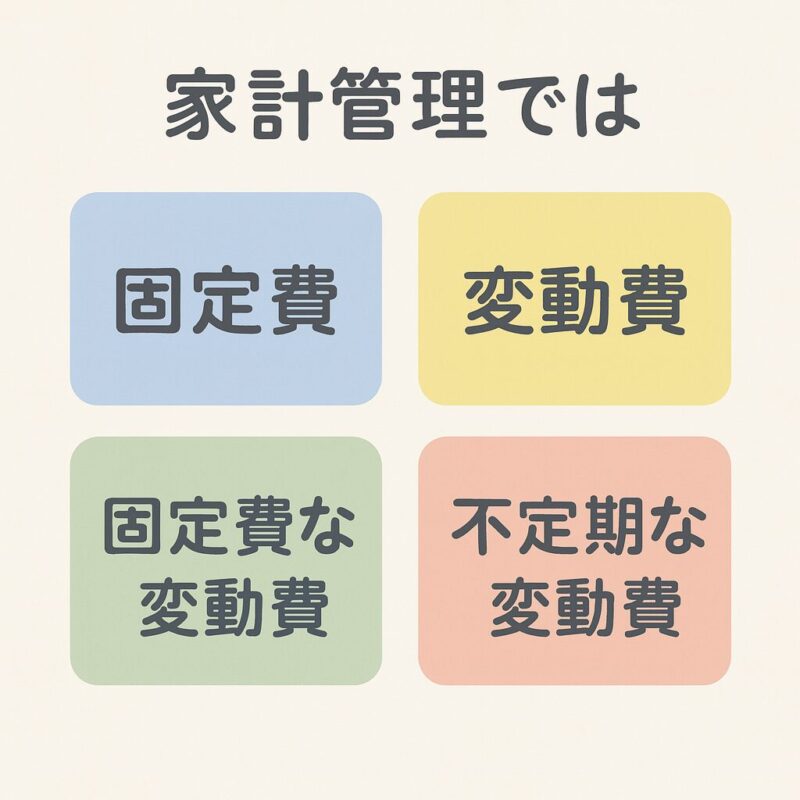

家計管理の始め方

無駄使いを減らし、貯蓄を増やせれば経済的な安心感を得られます。目標をせってして、家族と協力することで、効果はもっと高まります!

まずは固定費

月の固定費や変動費の項目は人によって変わりますが一般的にはこれくらいあります。

①住居費:(家賃、住宅ローン、駐車場料金)

②光熱費: (ガス、水道、電気)

③通信費: (家のネット回線、スマホ、携帯電話の料金)

③社会保険料:(国民年金保険料、国民保険料)

④教育費: (子どもの教育にかかる費用(学費、教材費など)

⑤サブスクリプション・会費:(定期的に支払うサービス料金(動画配信サービス、ジムの会費など)

⑥貯蓄、投資:銀行への貯金や株式などの積立金

通帳やカード、スマホのサブスクを調べて、月の支出を確認!思いがけない支払いがあることも。今までの自分の見直しとしても良い機会だね!

毎月知らずに引き落としされているサブスクやオプションサービス、または解約し忘れてしまっていたスクール代など、自分には全く必要ではない項目も見つけ、それを解約できた時は自分掃除ができてスッキリします

参考記事:不要なサブスク解約、解約方法←例えば、IDやパスワードがわからない。または引を年される口座名しか分からなくても解決方法はあります。あきらめないで記事を参考にして解約しましょう

変動費

変動費とは、毎月の支出額が変動する費用のことを指します。固定費と対比される概念で、家計管理において重要な要素です

①食費:毎月の食材や外食にかかる費用。家族の人数や食生活によって変動します。

②交通費:通勤や移動にかかる費用。公共交通機関の利用やガソリン代などが含まれます。

③被服費:衣類や靴、下着などの購入にかかる費用。

④美容・医療費:美容院や医療機関での支出。健康診断や治療費も含まれます。

⑤交際費:友人や家族との食事、プレゼント、イベント参加などにかかる費用。

⑥趣味・娯楽費:趣味や娯楽に関連する支出。映画や旅行、スポーツ観戦など。

⑦雑費:日用品やその他の小さな支出。突発的な出費も含まれます。

日用品は特に急激には変動しないと思うから、まずは「娯楽費と交際費」はよく調べてみましょう。特にギャンブルなどの費用は、変動費の変動費になる恐ればあるね!

人によっては娯楽費が家計の20%を超える人も。特にギャンブルは損失を出せば取り返そうとしてさらに損失が膨らむ事もあります。

参考記事:危険な投資商品で打線を組んだ(パチンコ、パチスロ編)

不定期な固定費

不定期な固定費とは、定期的に発生するものの、支払いの頻度が月単位ではない固定的な支出のことを指します。これらの費用は、年間や半年、四半期などの単位で発生しますが、金額は比較的一定しています。

②家電の買い替え:冷蔵庫やテレビなど、数年に一度必要となる大型家電の購入費用。

③保険の更新料:生命保険や火災保険など、数年ごとに発生する更新料や見直し時の費用。

④住宅のメンテナンス費用:屋根の修理や外壁の塗り替えなど、定期的に必要となる住宅の維持費。

⑦教育費:学年が変わる時の教科書や制服の費用

年間1回を支払う車検や税金、賃貸の更新料などは、12で割った金額を毎月貯蓄するようにしよう!そうすれば急な出費に慌てることもない!

不定期な変動費

不定期な変動費とは、固定費と変動費の特徴を併せ持つ費用のことを指します。これらの費用は、発生頻度が不定期であり、かつ金額も変動する特徴があります。

例えば、「冷蔵庫が壊れた・・・」これは特にお子様などいる家庭では早急に対処しないといけない事案。もし貯蓄がないとカードや借金をする羽目になることも

①家具・家電の購入費:故障や必要に応じて発生する家具や小型家電の購入費用。

②旅行・レジャー費:休暇や特別な機会に発生する旅行やレジャーにかかる費用。

③ギフト代:誕生日や記念日、季節の贈り物などにかかる費用。

④医療費:予期せぬ病気やケガの治療にかかる費用。

⑤イベント参加費:コンサートやスポーツ観戦など、娯楽費用。

⑥自己啓発費:資格取得や習い事など、自己投資にかかる費用。

⑦冠婚葬祭:結婚お祝い(ご祝儀金)、急な訃報(香典代)

⑧引っ越し(転職や近所トラブルなど)

⑨お年玉:自身の子供や親戚、友人への新年を祝うために贈られる金品

急な出費が1番困る。これらの予算は別枠で月々の予算に「予備費」として急な支出に対応できるように備えよう!

冷蔵庫やエアコン、引越し費用などは金額が大きので、もしもを仮定してお金を備えておきましょう。予備費がなく冷蔵庫など無いと生活に支障をきたす家電品はすぐに入れ替えないといけません。予備費が無いと借金やカードローンを組まなければなりません。

借金やローンを組んでしまった場合は、せっかく月のお金の計画を立てたのに1からやり直しになります。生活防衛資金と共に貯蓄しておきましょう

参考記事:いくらあればいい?生活防衛資金 ←借金や急な事に備えられる貯蓄です。重要なのでぜひ記事を読んでください

金額を調べたら記入します

最初はノートにペンで記入でも良いですし、エクセルがあるなら表を使って月の支出を書いてみてください。

家計管理アプリ(マネーフォアード)などありますが、それはまた別の記事で解説します。

まずはご自身の手で月の固定費などを記入してください。

例:8月の家計簿

| 日付 | 項目 | 収入 | 支出 | 残高 |

|---|---|---|---|---|

| 8/1 | 給料 | 250,000 | 250,000 | |

| 8/2 | 家賃 | 80,000 | 170,000 | |

| 8/3 | 食料品 | 50,000 | 120,000 | |

| 8/5 | 電気代 | 7,000 | 113,000 | |

| 8/7 | ガス代 | 3,500 | 109,500 | |

| 8/10 | 交通費 | 2,000 | 107,500 | |

| 8/15 | 外食 | 10,000 | 97,500 | |

| 8/20 | 衣服 | 10,000 | 87,500 | |

| 8/25 | 趣味 | 5,000 | 82,500 | |

| 8/27 | 通信費 | 8,000 | 74,500 | |

| 8/30 | 駐車場 | 15,000 | 59,500 | |

| 8/31 | 保険料 | 20,000 | 39,500 | |

| 8/31 | 貯金 | 30,000 | 9,500 |

ただ使った金額と項目を上の表みたく記入するだけ。一度家計簿を作成できたら、あとは楽々。慣れると10分くらい。上の表を参考に毎月の習慣にできたらいいね!

上の表の様に月の固定費を割り出せたら次は、不定期な固定費の計算をし、それらの項目を足せば車検代や税金の通知書が来ても慌てることはありません

月間集計(8月)

この様に月の固定費と変動費は分かりましたね。

ではこの表をベースに次は不定期な固定費を計算してみましょう。

例はは支払う項目が多い自動車維持費にします。

不定期な固定費を年(12)で割り算して1ヶ月の金額にする

一年に一回の支払いや数ヶ月に一回の支払い。これのお金を用意しておくのを結構忘れがち。「あっ!今月自動車税の支払いだった・・」など気づいた時かなりのストレスになります。でも毎月その分を積み立てしておけばいつも通りの家計管理で済みます

①自動車税

- 年額: 36,000円

- 月額: 36,00012=3,000 1236,000=3,000

②車検費

- 年額: 25,343円(2年ごとの支払いとして)

- 月額: 25,34312≈2,112 1225,343≈2,112

③自動車保険料

- 任意自動車保険: 58,000円

- 月額: 58,00012≈4,833 1258,000≈4,833

自動車関連の税金や賃貸の更新料やマイホームの固定資産税。これらをストレスなく支払えるのは毎月の積み立て。急な大金より毎月のコツコツ積み立ての方が心身ともに負担がないよ!

不定期な固定費を算出できたらそれも追加で記入します

急な出費(不定期な変動費)がいつも家計管理の敵です。それなら分かっている

| 日付 | 項目 | 収入 | 支出 | 残高 |

|---|---|---|---|---|

| 8/1 | 給料 | 250,000 | 250,000 | |

| 8/2 | 家賃 | 80,000 | 170,000 | |

| 8/3 | 食料品 | 50,000 | 120,000 | |

| 8/5 | 電気代 | 7,000 | 113,000 | |

| 8/7 | ガス代 | 3,500 | 109,500 | |

| 8/10 | 交通費 | 2,000 | 107,500 | |

| 8/15 | 外食 | 10,000 | 97,500 | |

| 8/20 | 衣服 | 10,000 | 87,500 | |

| 8/25 | 趣味 | 5,000 | 82,500 | |

| 8/27 | 通信費 | 8,000 | 74,500 | |

| 8/30 | 駐車場 | 15,000 | 59,500 | |

| 8/31 | 保険料 | 20,000 | 39,500 | |

| 8/31 | 自動車維持費 | 9,945 | 29,555 | |

| 8/31 | 貯金 | 30,000 | -445 |

月間集計

車の維持費を乗せたら毎月の支出が赤字になってしまいましたね。

これに不定期な変動費(お祝い金や家電の修理代金など)が発生しましたら大変やりくりに困る事でしょう。

ですが、これで自分の月にお金がいくら必要か分かりましたね。金額が足りないと分かれば対策できますし、何を削れば良いか判断できます。

不定期な変動費の対策方法

- 予備費の確保:

- 予期せぬ支出に備えて、月々の予算に予備費を設定します。

- 例えば、月の支出の5-10%程度を予備費として確保しておきます。

- 緊急用の貯金:

- 突発的な出費に対応するための専用の貯金口座を作ります。

- 目安として、3-6ヶ月分の生活費相当額を貯めておくと安心です。

- 発生パターンの分析:

- 過去の支出データを分析し、不定期な変動費の発生傾向を把握します。

- 季節性や周期性がある場合は、それに合わせて準備することができます。

- 保険の活用:

- 医療費や修繕費など、高額になる可能性のある支出に対しては適切な保険に加入します。

- 例:医療保険、住宅保険、自動車保険など

- 柔軟な予算管理:

- 月々の予算に余裕を持たせ、不定期な支出が発生しても対応できるようにします。

- 変動費の一部を削減し、その分を不定期な支出に充てられるようにします。

- 分割払いの活用:

- 大きな支出の場合、可能であれば分割払いを利用して、一時的な負担を軽減します。

- 定期的な見直し:

- 不定期な変動費の発生状況を定期的に確認し、必要に応じて対策を調整します。

- 優先順位付け:

- 不定期な支出が重なった場合に備えて、支出の優先順位をあらかじめ決めておきます。

- 収入の多様化:

- 副業やフリーランス業務など、収入源を増やすことで、不定期な支出に対する耐性を高めます。

不定期な変動費の準備金が不足している時に、カードの利用や借金をしてしまう事が多い。準備金(余裕資金)の目安は年間収入の5〜10%を準備しよう!

不定期な変動費は、予期せぬ出費や機会に対応するために必要です。これらを適切に管理することで、経済的な安定性を保ち、柔軟な生活設計が可能になります。また、緊急時の対応力も向上します。

まとめ

家計管理は、単なる数字の記録ではなく、私たちの生活の質を向上させる重要なツールです。本ブログで見てきたように、適切な家計管理には数多くのメリットがあります。

無駄遣いの削減、貯蓄の増加、経済的な安心感の獲得、目標達成への道筋、そして家族間のコミュニケーション向上など、その効果は多岐にわたります。特に、不定期な変動費への対策や固定費の見直しは、長期的な経済的安定性を確保する上で欠かせません。

3〜6ヶ月分の生活費を緊急資金として確保することや、年間収入の5〜10%を不定期な支出に備えて貯蓄することは、多くの専門家が推奨する方法です。家計管理を始めるのに、特別なスキルや多大な時間は必要ありません。

収支の把握から始め、徐々に目標設定や予算管理へと発展させていくことで、誰でも効果的な家計管理を実践できます。大切なのは、自分や家族の状況に合わせて、無理のない範囲で継続的に取り組むことです。

今日から家計管理を始めることで、より安定した経済基盤を築き、将来の夢や目標に向かって着実に歩みを進めることができます。家計管理は、より豊かで充実した人生を送るための重要な一歩なのです。皆さんも、ぜひ自分に合った方法で家計管理を始めてみてはいかがでしょうか。きっと、新たな可能性と安心感を手に入れることができるはずです。

以上です。このブログが少しでも参考になって他の記事も読んでくれたら嬉しいです。

私はいつも自動車税や固定資産税、賃貸の更新料や火災保険などの月になると、ひどくストレスを感じました。今ではその金額も予想した金額を口座に準備しています。みなさん準備金を用意するとストレスないですよ〜。お金の事で少しでもストレスを感じない生活を心がけましょう!

このブログを読んでいただけた方には「お金の苦労」がなくなれば良いなと思っています。

では次の記事でお会いしましょう!

🐡の記事が「参考になった🎣」「また読みたい🐟」と思ってくれた方は、

⬇️ポチッと応援よろしくお願いします!🐠

関連記事

【節約1年目】人生を変えるなら、まず“捨てる勇気”を持つ|人脈編

【投資信託35本を1年放置】似てるけど何か違うファンドを全部買って検証してみた!

『Just Keep Buying』で学ぶ|お金を使うのがヘタな人のための支出法

コメント